财政部金融司《筑牢PPP项目财政承受能力10%限额的“红线”——PPP项目财政承受能力汇总分析报告》(下称报告)对支出占比7-10%的地区进行风险提示,对超过10%限额的地区暂停新项目入库。所谓一波未平一波又起,报告无疑对本就很不平静的PPP又激起不小的水花。

占比全部入库项目30%左右的环保行业,是否将受制于10%红线约束新项目入库,以及受到政府加快建立PPP项目财政支出责任监测预警体系中政府相关的统计数据进一步公开化、透明化影响,进而出现环保新项目无法入库而引发环保市场化大门将被关闭的连锁反应?

E20数据中心结合abcd分类(详情请点击:薛涛:环保PPP年度盘点,分类后的顶层思考与产业变局)以及环保行业生命周期特征、实操层面可能涉及的风险要素、项目特征分析等要素开发出一套环保PPP数据分析工具箱,基于该工具箱E20数据中心以生活垃圾焚烧发电、市政污水处理、危险废弃物处理处置、环卫、黑臭水体治理为例对10%红线可能产生的影响进行具体问题具体分析。

市场趋于饱和叠加商业模式成熟,生活垃圾焚烧发电所受影响较小

假如考察行业发展生命周期,中国生活垃圾焚烧发电市场已处于成熟期(详情请点击:薛涛:合久必分、分久必合——垃圾分类下的固废产业新格局),目前处于新项目慢速释放阶段。据E20数据中心统计,在2014年-2017年期间,全国新增签约生活垃圾焚烧厂数量300多座,其中80%以上新项目被社会资本方获得;另一方面,在财政部PPP中心项目库(简称财库)中,2014年至2017年入库生活垃圾焚烧项目约160个,占比全国新增焚烧厂比重不足一半。

根据E20数据中心的数据统计结果显示,每年至少有一半以上新增焚烧厂在财政部PPP中心的项目库之外运作;另外一方面,生活垃圾焚烧项目受财政部合规审查的冲击并不明显,项目落地依然顺利,以生活垃圾焚烧为主营业务的上市公司数量不少,目前业绩增长稳定。不过,E20也反复提醒,建议这些项目还是要走PPP相关规范流程入库,以免未来支付出现问题。

细分领域市场预期

从社会资本收入角度而言,生活垃圾焚烧发电项目运行后主要涉及两笔收入:生活垃圾处理费、上网发电收入。政府对生活垃圾焚烧发电项目给予可行性缺口补助,生活垃圾处理费位于50元/吨-70元/吨的价格区间内;而另外一部分为上网标杆电价,参照《国家发展改革委关于完善垃圾焚烧发电价格政策的通知》(发改价格[2012]801号)文件的规定并进行相关测算,生活垃圾焚烧发电可获得上网标杆电价收入约195元/吨左右。后者约为前者3倍左右。生活垃圾焚烧发电项目本身的特许经营模式已经比较成熟,行业市场化程度非常高。

除此之外,得益于住建部126号文(特许经营条例),且自身商业模式成熟,生活垃圾焚烧发电市场快速发展期启动于2006年,远早于本轮PPP, 2014之后市场不断趋向饱和。2014年前后引入的PPP模式对本行业的实际影响有限,从现阶段看,PPP各项规范性整顿对本领域冲击较小。

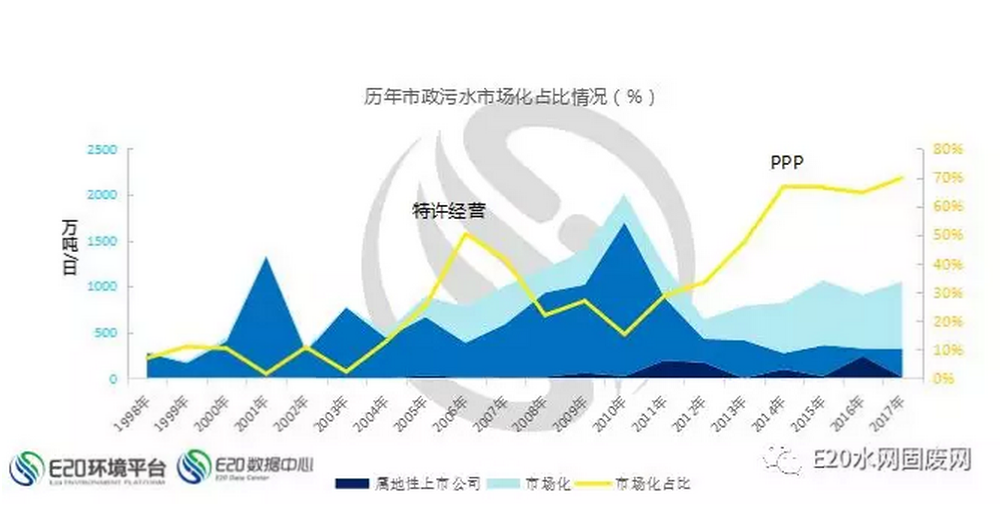

特许经营时代被激发的市政污水处理在趋于饱和中寻找存量机会

伴随前几年政府经济刺激计划实施落地以及城镇化进程加速,市政污水处理新增市场在经过一轮缓慢下降后于2010年开始出现爬升过程,并在此轮PPP推动下于2014年达到新高度之后稳定在一个区间范围内。根据E20数据中心的不完全统计,2014年前后的PPP带动了新一轮市政污水处理市场化,然而市场化结果并未全部体现在财库中,该类状况与生活垃圾焚烧发电市场类似。

可以预期,10%红线约束并不会将市政污水处理项目市场化大门关闭,而存量项目也将成为未来市政污水处理市场的新热点。E20数据中心近期将发布存量市政供排水报告,对存量市场做详尽的分析。

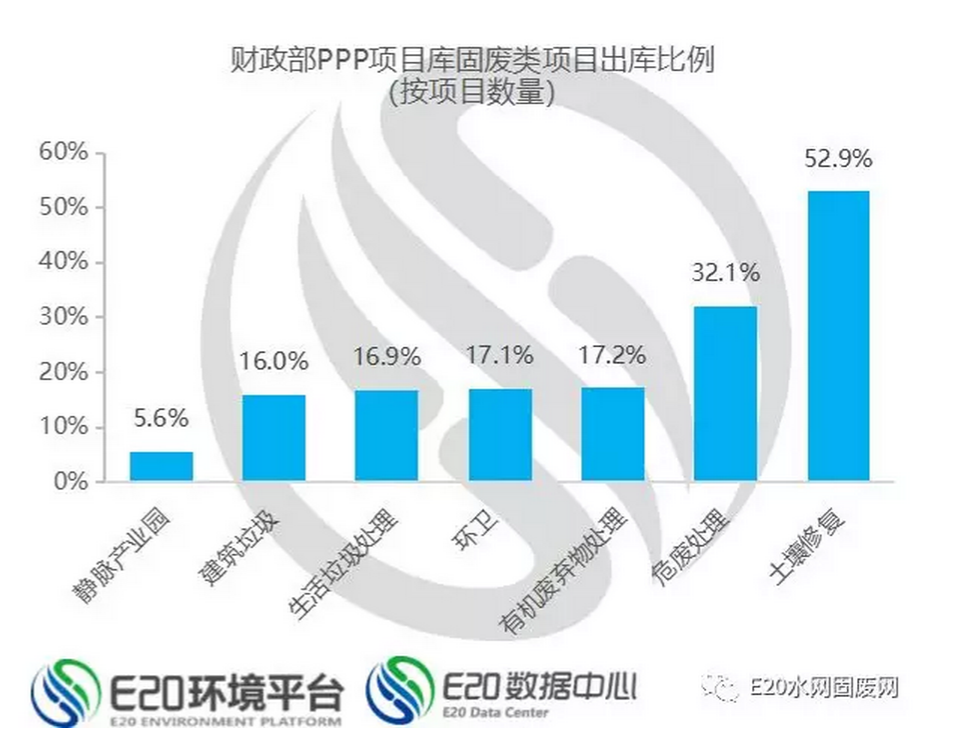

危险废弃物处理处置项目特点与PPP不符,财库对其约束力不大

危废项目为完全使用者付费,且按照生态环境部的管理思路走向完全市场化模式不具备狭义特许经营要求的强制垄断性特征,该类项目不宜或不应该采用PPP模式开展。在这个前提之下,尽管危废出库率高,然而其项目特点特殊性导致其发展并不会因PPP政策而受到较多影响。

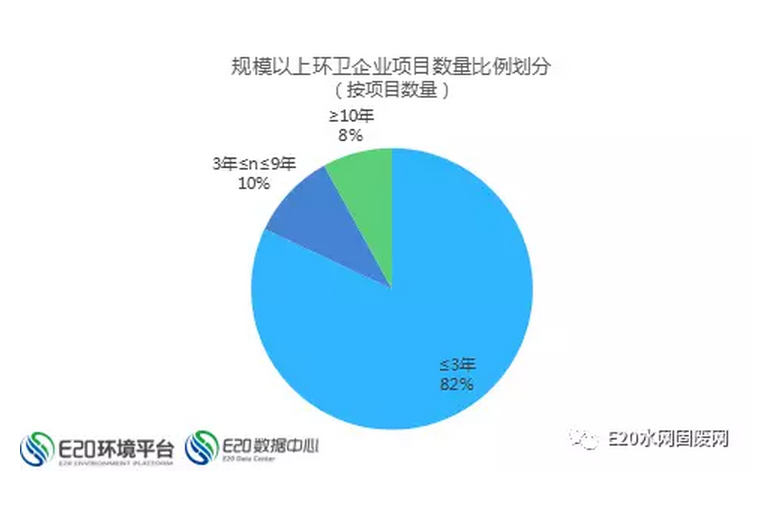

快速释放期的环卫较多以政府采购模式开展,市场化进程将一如既往

在处于市场化前期的环卫行业内,环卫项目在快速放量,各路社会资本在跑马圈地;在10%红线约束之下,地方政府PPP财政预算不足的现实情况叠加PPP程序相对繁琐等因素,清扫保洁收运类环卫项目会由PPP转为合作年份较短的政府购买公共服务形式。

E20数据中心对环卫行业规模性企业数据予以盘点分析后发现,环卫项目目前多以合作期限较短的政府采购服务模式开展,仅有8%左右环卫项目合作年限在10年以上,也即环卫PPP比重不足10%,且入库环卫项目数量更少。

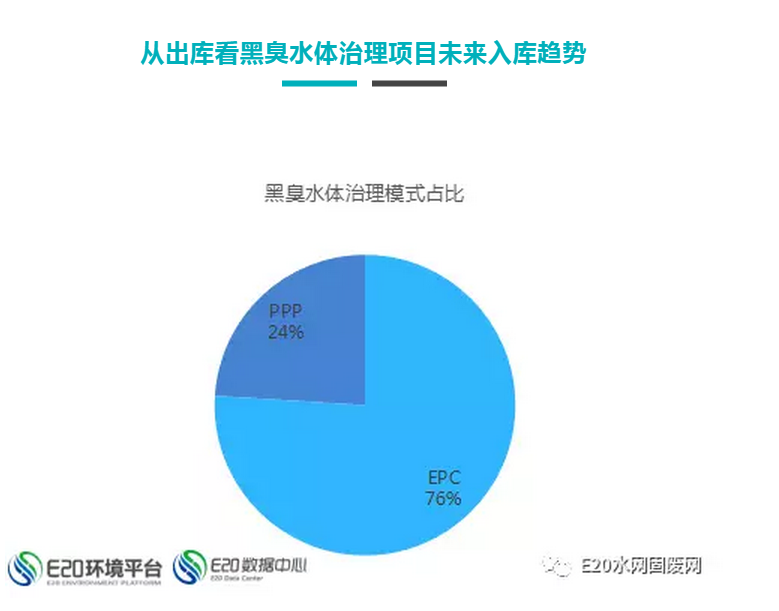

黑臭水体项目作为C类PFI类项目,高度依赖财政部PPP的规则和入库要求,基本上无法离库操作。前段时间,E20数据中心在盘点分析黑臭水体治理出库状况时发现,水环境出库比例低于市场预期,偏工程、弱绩效类项目出库比例高,如果将水环境划分为海绵城市、景观类水环境、黑臭水体,则黑臭水体出库比例最低,仅为11.8%。

在对具体项目财承报告分析时即发现,在财承报告中不少景观类水环境单体项目的财政支出总额占年度一般公共预算支出数额接近10%的红线,甚至出现未来几年超出10%红线的状况,政府的支出责任较高。在财承红线受压的地区,这类水环境项目未来新增项目入库的可能性会大大降低。

E20研究院水业研究中心调研结果显示,黑臭水体治理EPC模式占比大,比例达到70%以上,PPP仅为24%。而已开展的黑臭水体治理PPP模式以绩效考核、政府界面的严格达标为主要治理方向。在“水十条”下,地方黑臭水体水环境治理任务艰巨,在政府端有相对较强的治理需求,目前在库项目水质考核内容较多、运维约束较强、政府支出责任适中,如财承有空间,再加上中央近期正在督察,水十条2020年验收考核临近,未来这些财承有余量地区的新项目入库不会受到较大影响。

特许经营类环保项目应在规范中前行

因为商业模式成熟、服务边界清晰、需求风险相对可测等优势特征,市政污水处理、生活垃圾焚烧发电等特许经营类项目获得金融机构较高的融资支持力度,社会资本方较少存在融资风险问题,非在库项目往往并不借助PPP流程而以签订特许经营合同协议开展。针对报告 “要进一步提高财承的合理性和准确性”,并“对报告缺失或信息不全的项目,将予以清退” (筑牢PPP项目财政承受能力10%限额的“红线” ——PPP项目财政承受能力汇总分析报告)的规范性要求,该类项目的相关合规方面的风险要素需要相关社会资本方予以重视。更值得提醒的是,近期IPO被否决企业也有PPP不合规的问题(详细请见:趋严成大势,北京建工环境修复折戟IPO,环保公司需几点关注;究因环保企业IPO被否,无法忽视的PPP合规及财税要素)。

尽管如此,基于多种因素考虑,从生活垃圾焚烧发电、市政污水处理、危险废弃物处理处置、环卫、黑臭水体治理五个环保细分领域看,系列PPP政策约束并不会关闭环保市场化的大门,相反,发改委和财政部有关的各类PPP规范性指引政策将助力真正的环保PPP沿着科学性、规范性、合规性等方向实现健康发展。

除此之外,在长期观察环保市场、跟踪项目、分析数据基础之上,E20数据中心搭建的E20数据标讯系统即将于近期上线,并供内业同仁使用。该系统将财政部PPP中心各级库及库外其他类型环保市场化项目标讯一并开展长期跟踪与分析,敬请关注!